制造业景气落,防控金融风险——海通宏观周报

宏观专题:棚改货币化安置对地产销售影响几何?

三四线地产超预期热销。今年以来,一二线城市地产销量持续低迷,而三四线地产超预期热销。从区域看,本轮三四线地产销售并非仅一二线周边回升,而是普遍回升。从时间看,本轮三四线地产销售量价走势与一二线同步而非滞后。这意味着三四线地产热销的原因并不是需求外溢或人口回流。

起底“棚改货币化安置”。我们认为,核心原因应是棚改货币化安置。15年棚改补偿模式由实物、货币安置并重转向货币安置优先,棚改进入2.0阶段。14年央行创设PSL,部分解决了棚改货币化安置的资金问题,相当于对三四线城市定向货币宽松。PSL余额从15年5月的6549亿,增加至17年3月底的2.2万亿。国开行、农发行棚改专项贷款规模也迅速扩张。

对房地产市场影响几何?我们估算14-17年棚改货币化安置面积分别为0.4亿平米、1.5亿平米、2.5亿平米与3.1亿平米。剔除这部分影响后,15、16年住宅商品房销量增速将分别降至-3.6%和13.5%,17年1季度降至12.3%。棚改货币化安置固然能在短期内拉高地产销量增速,但拉动效应正不断减弱,而单纯依靠政府购买实现的地产销售,缺乏产业发展支撑因而难以长期持续。

一周扫描:

海外:特朗普公布税改计划,美国一季度GDP走弱。特朗普公布税改纲要:个人所得税简化为3档;企业税率削减至15%;不对进口产品征收边境税;对美国企业海外利润一次性征税10%。美国一季度GDP初值仅0.7%,而当前劳动力市场接近充分就业,消费者信心指数高位,主要由天气引发的消费者支出下滑或只是暂时的。欧洲央行宣布维持三大利率以及QE不变,德拉吉称经济复苏变得越来越牢固,但仍需非常宽松的货币政策。法国首轮总统大选中间派马克龙支持率第一,他在第二轮中战胜极右翼勒庞的概率大增。

国内经济:制造业景气回落。4月全国制造业PMI回落至51.2,需求、生产、价格降,库存升。4月58城地产销量增速逐旬下滑,上中下旬27个三四线城市地产销量增速依次为0.6%、-1.4%、-5.2%。4月前三周乘联会乘用车累计零售增速-1%。4月发电耗煤增速14.3%,比3月明显下降。4月上旬全国粗钢产量增速3.8%低于3月。3月工业收入增速走高,但利润增速回落。4月制造业PMI下滑,发电耗煤增速下降,商品价格大跌,意味着4月工业利润增速将明显下滑,经济短期高点已现,库存周期已接近尾声。

国内物价:通胀预期走弱。上周食品价格环比下跌0.2%,跌幅略有收窄。预测4月CPI食品价格环比下跌0.6%,4月CPI稳定在1.1%。4月以来煤价、钢价持续下跌,预测4月PPI环比下跌0.7%,4月PPI同比降至6.1%。4月经济明显走弱,制造业PMI指数大幅下滑,主要价格指数走低,PMI原材料价格指数大降至51.8,出厂价格跌破50的荣枯线,4月以来,钢价、铜价、煤价等相继出现明显下跌,均意味着通胀预期明显走弱。

流动性:货币稳健中性。上周R007均值上行至3.99%,R001均值上行至3.02%,货币利率再创新高。上周央行操作逆回购3200亿,整周净投放货币700亿。上周美元继续下跌,在岸和离岸人民币汇率贬至6.9。上周央行称继续实施稳健中性的货币政策,着力增强金融支持供给侧结构性改革力度,高度重视防控金融风险,加强金融监管协调,有序化解处置突出风险点。银监会称要加强金融风险防控,深入排查银行业各类风险,密切盯防重点领域风险。

国内政策:重视防控金融风险。中共中央政治局召开会议,要求坚定不移推进经济结构战略性调整。继续实施积极的财政政策和稳健的货币政策,深化供给侧结构性改革。要加快形成促进房地产市场稳定发展的长效机制。高度重视防控金融风险,加强监管协调,加强金融服务实体经济,加大惩处违规违法行为工作力度。

警惕缩表风险,债市等待方向——海通利率债周报

4月市场回顾:收益率曲线上行

一级市场:国债供给回升。4月国债发行2389亿元,到期748亿元,净供给增加1641亿元;政策性金融债发行3144亿元,到期2380亿元,净供给增加764亿元;地方政府债发行3249亿元,无到期。4月利率债总供给增加8782亿元,较上月减少1182亿。

二级市场:监管趋严,收益率曲线上移。截至4月末,1年期国债收于3.17%,较3月末上行30BP;10年期国债收于3.47%,较3月末上行18BP.1年期和10年期国开债收于3.71%和4.18%,前者上行15BP,后者上行12BP。此外,超长期利率债收益率也有所上行,4月全月来看,20年国开债收益率上行10BP至4.41%,30年国债收益率上行13BP至3.89%。

5月政策前瞻:政策逐步推进,关注委外进展

委外赎回压力不可忽视。近期银监会频频发文,目标直指金融去杠杆,市场则担忧委外出现大规模赎回,债市受到冲击,利率小幅上行。根据我们的估算,银行理财委外的总量在3-4万亿之间,其中大行和股份行的委外比例较低,平均不超过10%,但农商和城商行的委外比例平均都在20%以上。如果监管政策严格执行,则来自农商和城商行的赎回压力不可忽视。

监管可能温和推进。在监管文件密集出台、金融去杠杆持续趋严的大背景下,一季度中共中央政治局会议中着重提出要“确保不发生系统性的金融风险”,向市场释放出维稳信号。而这也显示出监管部门温和去杠杆的政策主基调,以及“严监管+守底线”的政策意图。未来监管政策的实施可能将不会出现“硬着陆”,而是温和推进、逐步实施。

资金面维持紧平衡。近期,资金面仍然稳中偏紧,央行公开市场投放维持紧平衡状态。为了配合金融去杠杆和政策严监管的趋势,资金面短期难以宽松。不过考虑到资金一旦过度收紧,叠加监管政策的趋严,可能会导致金融资产短期剧烈调整。因此展望5月,我们预计去杠杆+守住不发生系统性风险的背景下,资金仍维持紧平衡,7天回购利率中枢3%。

5月债市前瞻:警惕缩表风险,债市等待方向

外部压力暂缓,中美利差走高。而从外部环境来看,美债收益率近期有所下行。主要是由于美国经济增长放缓,叠加油价下跌,通胀预期降温,同时近期地缘政治频发,避险资产受追捧,美债、日债等利率均有所下行。目前中美十年期国债利差已上升至短期高位,债市受到的外部压力有所缓解。

委外赎回有风险,但预计可控。据我们测算,银行表内委外配债9000亿,表外委外配债4万亿,目前赎回仍以表内流动性较好货基和债基为主,且大多为到期不续,仍未出现大面积未到期和表外赎回现象,短期赎回对市场负面影响依然可控。后续需关注大资管、同业监管细则和理财新规落地,大资管监管方向去嵌套、去通道,底层资产穿透,对表内同业影响较大,同业和理财监管对表外理财影响较大,新规实施细则出台短期内或对市场有较大冲击。

债市震荡,等待机会。从配置角度看,10年国债3.5%以上买盘增多,短期利率大幅上冲难度较大。从交易角度看,仍需防范监管细则落地带来冲击。上周政治局会议强调金融与经济共生关系,维护金融安全的重要性、推进监管中的底线思维,并且强调统筹监管重要性。这或许意味着在十九大前,一行三会统筹监管之下,监管对市场的冲击或是缓慢释放的,债市可能较长时间处于调整状态,短期维持10年国债利率区间3.2-3.6%。

信用风险加剧,警惕民企风险——海通信用债周报

4月行业利差监测。

1)4月信用利差继续走扩,等级利差抬高。截止4月底,3年期AAA和AA等级中票信用利差较上月底分别上行8BP和16BP.4月等级利差抬高,3年期AA级与AAA级、5年期AA级与AAA级中票收益率之差均小幅抬升了8BP,期限利差在零值附近震荡。

2)城投债利差上行幅度超过产业债。4月产业债利差整体小幅上行,而城投债利差上行幅度超过产业债,目前AAA等级的城投债和产业债利差已经十分接近,不过低等级债券间仍存在一定差距,比如AA级中票城投利差还是要比同等级产业债利差低55BP左右。近期监管层多次提及规范地方债务风险,长期来看,城投信用不确定性增大。

3)钢铁、煤炭行业利差平中略升,有色行业利差小幅走扩。4月底AAA级钢铁、采掘行业信用利差平均为202BP、217BP,较3月底均小幅上行2BP.3月底以来宏桥系债券大跌,导致AA+级有色金属行业信用利差大幅冲高,但AAA级、AA级有色行业信用利差仅小幅走扩。而且在剔除了宏桥系债券后,AA+有色行业信用利差水平仅比2月份上行了12BP,冲击有限。

4)采掘、钢铁仍然是行业利差高。各行业横向比较来看,4月底采掘、钢铁行业的行业利差仍然是高的;其次是化工、有色金属、建筑材料、商业贸易。从变动幅度来看,化工是行业利差上行幅度大行业,其次是有色金属、机械设备、建筑材料,采掘、钢铁行业的行业利差上行幅度较小。

4月市场回顾:供给上升,交投减少,收益率全面上行。4月主要信用债品种净供给786亿元,环比大幅上升。AA等级发行人占比大达33%,AAA等级发行人占比29%。建筑业发行人占比大达22%,其次是综合类,占比17%。4月二级市场成交1.38万亿元,与上月1.78万亿元的成交额相比大幅下降;收益率全面上行, 1年期品种中,AA-等级收益率上行幅度大达26BP,AA等级收益率上行24BP,其余等级收益率上行9-20BP;3年期品种中,AA等级收益率上行幅度大达39BP,AA+与AAA-等级收益率分别上行37BP和33BP,AAA等级收益率上行31BP,AA-等级收益率上行21BP;5年期品种中,AA、AA+等级收益率分别上行37BP、35BP,其余等级收益率上行幅度在24-31BP;7年期品种中AA+等级收益率上行25BP,其余等级收益率上行19-21BP.

4月评级迁徙评论:信用评级下调均为产业债。4月共公告21项信用债主体评级向上调整行动(包括3项展望上调)、7项主体评级向下调整行动。评级上调的主体有5家为城投平台,评级下调的主体均为产业债发行人。评级下调的企业中,五洋建设主体评级从AA下调至AA-,评级展望为负面,下调主因是公司资金流动性较弱,同时外部融资受限,对外担保存在一定代偿风险及存在资金流出风险。甘肃敦煌种业评级由AA-下调至A+,主因产品竞争能力不强、合资公司出现亏损且短期难以改善,公司面临债务偿还压力。翔鹭石化评级由A+下调至A-,公司尚处于停产阶段、复产时间不明,企业财务压力加大。

投资策略:信用风险加剧,警惕民企风险。上周信用债调整幅度有所缩窄,短端表现好于长端。AAA级企业债收益率平均上行5BP、AA级企业债收益率平均上行6BP、城投债收益率平均上行5BP。下一步表现如何?建议关注以下几点:

1)五洋债凸显流动性风险。上周五洋建设主体评级由AA/稳定下调至AA-/负面,但其交易所公募债15五洋02和15五洋债已于16年12月28日起被交易所停牌,投资者面临信用风险和流动性风险双重考验。被停牌主要由于发行人至今仍未披露被列入失信名单的具体信息,事实上,交易所有较大权限对债券进行停牌甚至终止上市,且主要依靠对于信用风险的判断,低资质债券流动性风险很可能与信用风险形成双杀。

2)低评级信用债调整空间仍大。2008年以来低评级长久期信用债(5年AA企业债为例)共经历三次大幅调整:第一次是2010年10月至2011年10月,信用利差约上行130BP,第二次是2013年6月至2014年2月,信用利差约上行70BP,而2016年10月份以来,信用利差仅上行约20BP,未来或仍有50BP以上的调整空间。

3)警惕民企信用风险。由于中上游国企盈利和现金流改善、供给侧改革仍在推进、防控金融风险下政府维稳动力强,超预期信用事件发生的概率降低,但在货币收紧、严监管挤泡沫的大环境下,融资环境趋紧、金融机构风险偏好下降、再融资难度加大,信用风险仍需高度警惕,尤其是对于信用资质较差的民营企业。

转债以稳为主——海通可转债周报

17Q1基金转债持仓分析

基金转债持仓:整体增加,但债基持仓下滑。在光大和骆驼转债发行的背景下,1季度公募基金转债持仓增至263亿,但持仓占转债市值的比重降至28.6%,创14Q4以来的新低,主因“转债大户”债券型基金降杠杆、减持转债,另外光大转债打新/配售使得混合基和股基的转债持仓增加。重仓券中,光大转债持有基金数位列第一,电气转债持仓总市值仍居首。从基金重仓券变动情况来看,前三位增持个券为光大(新券)、洪涛和歌尔,减持前三位个券为国盛EB、三一和广汽。

转债基金:数量增加,转债仓位反弹。一季报增加了2只转债基金,17年一季度末转债基金资产净值环比持平,但老转债基金下滑3.4亿元。转债基金配置可转债金额环比增加3.55亿元,平均仓位从16Q4的83%反弹至17 Q1的87%。

4月转债表现: 指数下跌,个券跌多涨少

4月转债指数下跌0.75%,同期股市和债市均下跌。由于光大转债上市,转债市场成交量大幅抬升,4月日均成交量为9亿元。个券跌多涨少,涨幅前3位的是歌尔(+2.2%)、格力(+1.9%)和蓝标(+1.8%);跌幅前5位的是顺昌、广汽、骆驼(相对于首日收盘价)、三一和国盛EB,跌幅在3.0%~3.6%。

条款追踪:关注蓝标拟下修。4月27日蓝色光标董事会拟下修转债转股价,预案公布后的两个交易日蓝标转债上涨3.7%,而同期正股下跌。未来不确定性在于,第一,5月17日召开的股东大会是否通过下修;第二,下修幅度有多少。提前赎回条款方面,关注歌尔和白云转债的强赎进度。

新券追踪:桐昆股份10亿EB收到批文;东方雨虹18.4亿可转债过会;隆基股份转债预案已获受理;另新增3个转债预案和1个可交换债预案,分别为国祯环保、朗玛信息、泰晶科技和浙数文化(EB)。截至4月末,待发行新券共计1853亿元。

5月转债策略:股债均有风险,以稳为主

股市:相对谨慎,关注“Sell in May”效应。从盈利角度来看,3月工业企业利润增速回落,4月数据显示需求、生产转差,经济明显放缓,库存周期步入尾声;利率方面,金融去杠杆政策意图明显,紧缩预期难消,银行面临资产负债表收缩压力,货币持续偏紧;风险偏好方面,金融监管趋严,风险偏好难升,且A股存在“Sell in May”效应,震荡市中,A股5-10月收益率均值为-6.0%,明显低于11月-次年4月均值。因此我们对5月权益市场保持相对谨慎的态度。

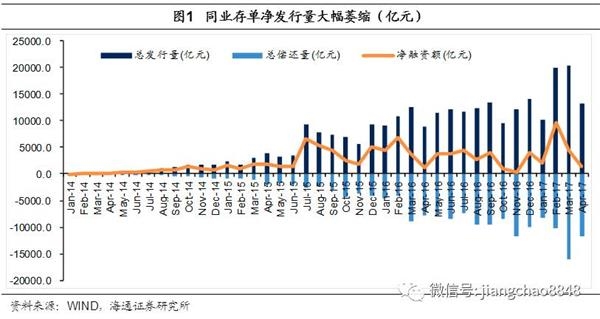

债市:警惕商业银行缩表冲击。4月同业存单净发行大幅萎缩至1400亿,表明银行业扩张速度大幅放缓,商业银行缩表下债市可能较长时间处于调整状态。

转债:以稳为主。4月末,市场平均溢价率回升至33%,相对于3月末小幅提升0.5pct,随着皖新复牌及电气未来可能复牌,市场溢价率有望继续压缩。一方面,金融监管下市场风险偏好难升,且A股存在“Sell in May”效应,另一方面,债市需警惕商业银行缩表冲击,因此我们对转债市场仍维持“短期以稳为主”的观点。未来可以等待两类机会,一是流动性好的股性券遭遇调整后的低吸机会,如广汽(转债估值低、自主品牌崛起、业绩超预期)、三一(土方机械复苏、一带一路下海外收入提升预期)、光大(等待转债估值调整后介入),二是债性券YTM进一步扩大(甚至超过同期限国债收益率)的配置机会。

风险提示:基本面变化、股市波动、货币政策不达预期、价格和溢价率调整风险。

|